摘要

公司公告2018年实现营业收入18.21亿元,同比增长2.37%;实现归属于上市公司股东的净利润为2470.66万元,扭亏为盈。2019Q1实现营业收入5.90亿元,同比增长30.18%;归属于上市公司股东的净利润为2229.76万元,同比下降29.75%。

2018Q4后单季度营收触底回升,将进一步聚焦射频业务

公司2018年全年营收实现小幅增长,其中射频业务同比增长11.86%,智能终端结构件和汽车零配件业务营收同比下降。2018Q4公司逐步走出低谷期,单季度营收触底回升,尤其是2019Q1营收同比增长30.18%,其中,通讯业务收入同比增长54.36%,主要因为运营商资本开支回暖,通信行业景气度回升,且公司大力拓展射频主业,已成为华为、爱立信、诺基亚、康普的滤波器供应商,以及华为、爱立信、康普的射频结构件供应商,5G业务也取得较大进展。

2019Q1扣非后净利润同比亏幅明显缩窄,预计Q2业绩大幅改善

2018年主营业务利润仍处较低水平,主要因为1、行业低谷期公司产能利用率低,单产品分摊的固定费用比例高;2、前期投资的分子公司总体亏损;3、持续研发投入较高;4、产能搬迁增加一次性。单季度上,2017Q1/2018Q1/2019Q1公司扣非净利润分别为-3283/-1728/-709万元, 2019Q1扣非净利润同比明显缩窄。主要因为通讯业务营收改善,产能利用率提高带动产品毛利率提升;其次,低效资产剥离有助于降低折旧和摊销成本,减少对主营业绩的拖累。我们认为公司产能利用率还有较大提升空间,预计Q2业绩明显改善。

5G基站滤波器逐渐上量,受益于4G、5G共同建设的红利

2018年公司5G相关收入9000万元,占比5.15%,2019Q1占比提升至18.33%。公司基站滤波器产品具备较强竞争力,将持续受益于行业建设红利。

风险提示:5G投资建设不及预期;行业竞争加剧影响市场份额。

投资建议:维持 “增持”评级。

看好公司基站滤波器业务的竞争力,我们预计公司2019/2020/2021 年分别为2.24/3.40/4.81亿元,考虑到公司募投资金的专款专用,扣除近25亿的现金市值,对应2019/2020/2021年43/28/20倍PE,维持“增持”评级。

2018Q4后单季度营收触底回升,将进一步聚焦射频业务

公司公告2018年实现营业收入18.21亿元,同比增长2.37%;实现归属于上市公司股东的净利润为2470.66万元,扭亏为盈。2019Q1实现营业收入5.90亿元,同比增长30.18%;归属于上市公司股东的净利润为2229.76万元,同比下降29.75%。

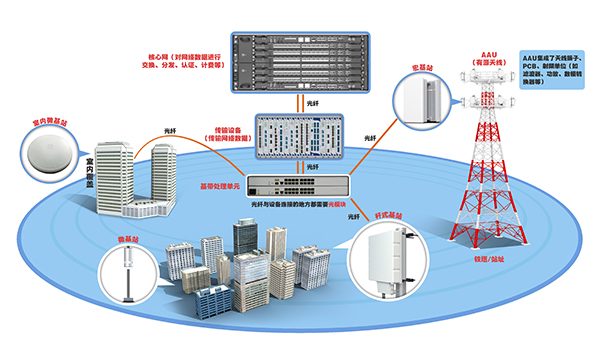

公司2018年全年营收实现小幅增长,其中射频业务同比增长11.86%,智能终端结构件和汽车零配件业务营收同比下降。2018Q4公司逐步走出低谷期,单季度营收触底回升,尤其是2019Q1营收同比增长30.18%,其中,通讯业务收入同比增长54.36%,主要因为运营商资本开支回暖,通信行业景气度回升,且公司大力拓展射频主业,已成为华为、爱立信、诺基亚、康普的滤波器供应商,以及华为、爱立信、康普的射频结构件供应商,5G业务也取得较大进展。

2018年主营业务利润仍处较低水平,主要因为1、行业低谷期公司产能利用率低,单产品分摊的固定费用比例高;2、前期投资的分子公司总体亏损;3、持续研发投入较高;4、产能搬迁增加一次性。

整体来看,公司2018年毛利率相比2017年小幅提升,从12.35%提升至13.92%,2019Q1持续提升至19.64%。财务费用和销售费用水平基本保持稳定,管理费用(管理费用+研发费用)率过去几年呈上升趋势,主要由于研发费用占营收比例持续上升,纯管理费用水平相对稳定,随着公司营收规模的扩大,经营效率有望进一步改善。

2019Q1扣非后净利润同比亏幅明显缩窄,预计Q2业绩大幅改善

单季度来看,2017Q1/2018Q1/2019Q1公司扣非净利润分别为-3283/-1728/-709万元,2019Q1扣非净利润同比明显缩窄,缩窄幅度大于预告中值,业绩改善主要因为通讯业务营收改善,产能利用率提高带动产品毛利率提升;其次,低效资产剥离有助于降低折旧和摊销成本,减少对主营业绩的拖累。我们认为公司产能利用率还有较大提升空间,预计Q2业绩明显改善。

5G基站滤波器逐渐上量,受益于4G、5G共同建设的红利

2017年公司5G相关收入为126.55万元,占比0.07%;2018年为9000万元,占比5.15%,2019Q1占比提升至18.33%,预计2019年临时牌照发放后5G投资将快速上量,5G基站滤波器产品收入占比将持续提升。

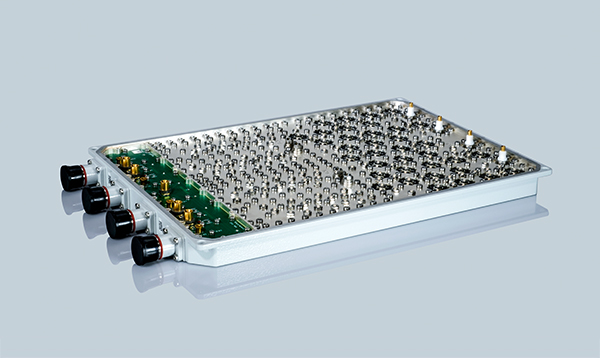

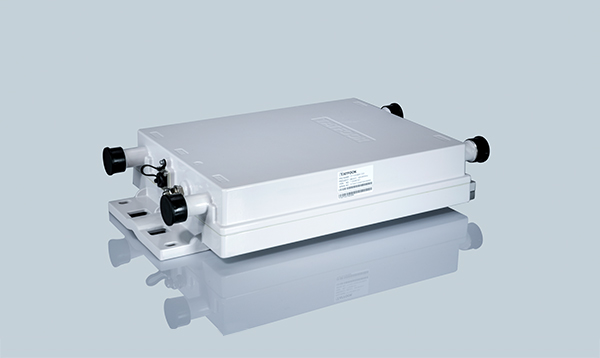

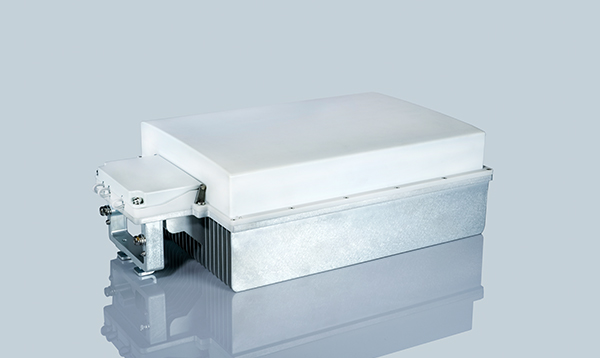

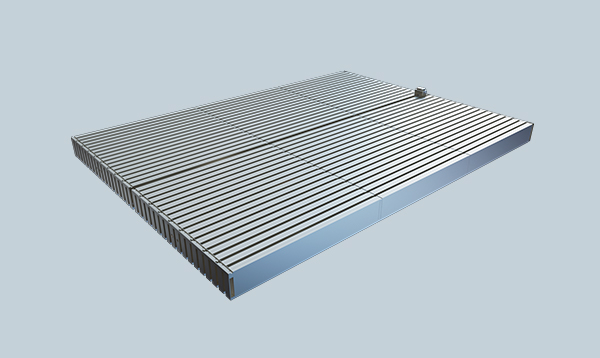

公司基站滤波器产品具备较强竞争力,具备20多年的滤波器射频及结构设计能力,在介质波导滤波器方面拥有陶瓷粉末研制—成型—自动化调试—自动化设备全流程的自主化垂直整合优势。公司于2018年9月投资成立了南京以太通信技术有限公司,进一步强化公司在介质成型、烧结等关键制造环节的能力。

运营商资本开支逐渐起量,公司将同时受益于4G、5G共同建设。2019年三大运营商资本开支(含5G投资)增速开始由负转正,预算合计约为3030亿元,同比增长5.6%。从结构上来看,无线部分预计将增加230亿投入,同比增长19.4%,无线部分包括4G后周期的低频及FDD网络建设增量,也包括5G基站规模试验组网的投入(中国移动、中国联通、中国电信分别是170亿元、69亿元、90)亿元。

投资建议:维持 “增持”评级

公司连续多年蝉联华为金牌核心供应商,在4G时代滤波器市场上占据较好份额,目前在爱立信和诺基亚滤波器份额取得突破,5G时代行业量价齐升,公司加强介质波导滤波器等技术储备,或迎来发展良机。我们预计公司2019/2020/2021 年分别为2.24/3.40/4.81亿元,考虑到公司募投资金的专款专用,扣除近25亿的现金市值,对应2019/2020/2021年43/28/20倍PE,维持“增持”评级。

2018Q4后单季度营收触底回升,将进一步聚焦射频业务

5G投资建设不及预期;行业竞争加剧带来毛利率下

文章来源:

格隆汇

登录入口(300134.SZ)业绩拐点已至,将持续受益于行业建设红利